2024年4月から始まった「相続登記の義務化」。なぜ国はここまで厳しいルールを作ったのか? 違反した場合の罰則は? そして、登記したくない「不要な土地」はどうすればいいのか?

司法書士の視点から制度の全貌と、実務上のポイントを解説します。

そもそも「相続登記」とは何か

相続登記とは、不動産(土地・建物)の所有者が亡くなった際、その名義を配偶者や子供などの「相続人」に変更する手続きのことです。正確には「相続による所有権移転登記」といいます。

これまでは「いつまでにやらなければならない」という期限がなく、罰則もありませんでした。

- 「売却する予定もないし、今のままで困っていないから」

- 「先代の名義のままでも固定資産税は払っているから大丈夫だろう」

そのように考えて、名義変更をせずに何代も放置されている土地が日本中に存在します。しかし、法律が抜本的に改正され、「任意」だった手続きは、2024年4月1日から法的な「義務」へと変わりました。

なぜ今、義務化されたのか?

背景には、日本全体で深刻化している「所有者不明土地問題」があります。

九州本島の大きさに匹敵する「不明土地」

相続登記が放置され続けた結果、不動産登記簿を見ても「現在の所有者が誰か分からない」、あるいは「連絡がつかない」という土地が急増しました。

その総面積は、なんと九州本島の面積を上回る(約410万ヘクタール)と言われています。

これにより、災害復旧工事が進まない、空き家対策ができない、民間の土地取引が阻害されるといった弊害が起きています。この国家的損失を食い止めるため、国は「所有者を明確にすること」を国民の義務とする大改革を行いました。

2024年4月からの新ルール(義務化の詳細)

「過去の相続」も遡って対象になります

もっとも誤解が多い点がここです。法改正(2024年4月1日)より前に発生していた相続についても義務化の対象になります。「昔の相続だから関係ない」という逃げ道はありません。

この場合、猶予期間として「施行日(2024年4月1日)」から3年以内、つまり2027年(令和9年)3月31日までの申請が求められています。

違反時の「過料」

正当な理由なく申請を怠った場合、10万円以下の過料(行政上の金銭的な罰則)が科される対象となります。

話し合いがまとまらない場合の「救済策」

「3年以内に遺産分割協議(誰がどの土地をもらうかの話し合い)がまとまらない」というケースも多いでしょう。

その場合は、「相続人申告登記」という新しい制度を利用できます。

これは、「私は相続人の一人です」ということだけを法務局に申し出る簡易な手続きです。これを3年以内に行えば、とりあえず義務を果たしたことになり、過料を免れることができます。(※その後、話し合いがまとまったら、その日から3年以内に正式な名義変更をする必要があります)

罰則だけではない「放置する本当のリスク」

「罰金を払えばいい」という問題ではありません。登記を放置することは、あなたやご家族の財産を危険にさらすことになります。

1. ネズミ算式に相続人が増える

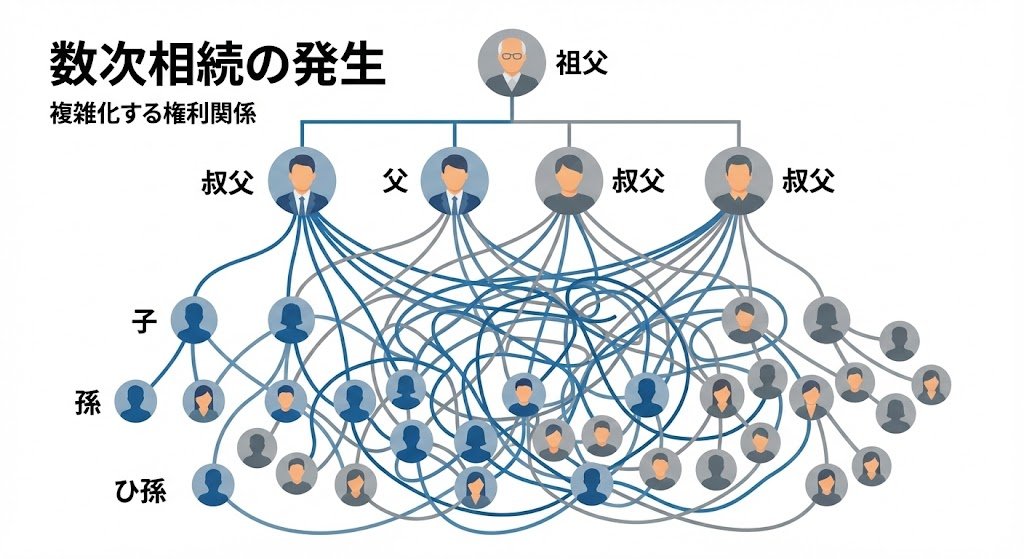

手続きをしないまま相続人の誰かが亡くなると、その権利はさらにその子供たちへ引き継がれます。これを繰り返すと、当初は数人で話し合えば済んだものが、数十年後には関係者が数十人に膨れ上がり、面識のない親戚同士で遺産分割協議を行わなければならなくなります。

事実上、「全員からハンコをもらうことが不可能」となり、不動産が永久に塩漬けになってしまうケースです。

2. 他の相続人の借金による「差押え」のリスク

遺産分割協議が完了するまでは、不動産は相続人全員の「共有財産」です。もし、相続人の一人に多額の借金があった場合、債権者がその相続人の持分(権利)を差押えて競売にかける可能性があります。登記をして権利を確定させておかないと、こうした外部からのリスクに対抗できない場合があります。

費用を抑えるための「免税措置」

国も「義務化する以上、国民の負担を減らそう」という姿勢を見せており、登録免許税(登記にかかる税金)の免税措置を拡充しています。

- 少額な土地の免税

- 土地の価額(固定資産税評価額)が100万円以下の土地については、相続登記の登録免許税が免除されます(※期限付きの特例措置)。

- 相続人が死亡した場合の免税

- 相続登記をしないまま相続人が亡くなった場合、その亡くなった相続人への名義変更にかかる税金が免除されるケースがあります。

「実家の山林や農地、価値が低いのに費用ばかりかかる」と諦めていた方も、こうした制度を使えばコストを抑えられる可能性があります。

「いらない土地」を手放す制度も始まっています

「登記しない理由は、そもそもその土地がいらないからだ」そう考える方のために、義務化とセットで創設されたのが「相続土地国庫帰属制度」です。

これは、相続した土地を国に引き取ってもらうことができる制度です。

無条件ではありませんが(建物を解体して更地にする必要がある、管理費用として10年分の負担金を納める必要がある等の条件あり)、これまで「売れない・貸せない・管理できない」と悩み続けてきた土地を手放す唯一の法的手段となり得ます。まずは相続登記をして権利者を明確にした上で、この制度の利用を検討するのも一つの戦略です。

2026年には「住所変更登記」も義務化へ

今回の改正は相続だけにとどまりません。2026年(令和8年)4月までには、引っ越しなどで住所が変わった場合の「住所変更登記」も義務化されます。

これまでは放置されがちだった住所変更も、今後は2年以内の申請が義務となり、違反には過料が科されます。国は今、不動産登記簿を「最新の状態」に保つことに本気で取り組んでいます。これからの時代、不動産を持つことと登記手続きはセットで考えなければなりません。

よくあるご質問(Q&A)

ここでは、相続登記の義務化に関して、よくあるご質問にお答えします。

- Q1. 権利証(登記済証)が見当たりませんが、手続きできますか?

- はい、可能です。

相続登記の手続きにおいて、亡くなった方の権利証(登記済証)は原則として必要ありません。戸籍謄本等によって相続関係を証明できれば手続きが可能です。ただし、権利証がない場合でも、物件を特定するために「固定資産税の納税通知書」などがあるとスムーズです。

- Q2. 「相続人申告登記」をすれば、名義変更はしなくていいのですか?

- いいえ、あくまで「一時的な措置」です。

申告登記は「私は相続人です」と名乗り出ることで、過料の罰則を避けるためのものです。これを行っても、不動産の名義自体は亡くなった方のまま変わりません。将来、その不動産を売却したり、担保に入れたりする場合は、改めて正式な相続登記(名義変更)をする必要があります。

- Q3. 自分で手続きすることは可能ですか?

- 可能ですが、状況によります。

相続人が配偶者と子のみなど、関係がシンプルであればご自身で行う方もいらっしゃいます。しかし、「数次相続(相続人の死亡)」が発生している場合や、兄弟姉妹が相続人になる場合、戸籍の収集だけでも多大な労力を要することがあります。

- Q4. 長年連絡をとっていない親族がいて、話し合いができません。

- 放置せず、法的な手続きをご検討ください。

連絡がつかない相続人がいる場合でも、裁判所に対して「不在者財産管理人」を選任するなどの法的な手続きによって遺産分割を進められるケースがあります。最も良くないのは「面倒だから」と放置することです。時間が経つほど解決が困難になりますので、早めの対応が望まれます。

まとめ:まずは「現状把握」から

相続登記の義務化は、放置すればするほどリスクとコストが膨らむ仕組みになっています。

- 3年以内の申請義務(過去の相続も含む)

- 違反すれば10万円以下の過料

- 放置すれば権利関係が複雑化し、解決困難に

「何代も前の名義で、誰が相続人かもわからない」

「遠方の土地で、現地の様子もわからない」

そのような場合でも、司法書士等の専門家に相談することで、戸籍の収集から相続物件の調査(名寄帳や登記記録の確認)、そして最適な手続き方法(通常登記か、申告登記か、あるいは国庫帰属か)について解決の道筋が見えることが多くあります。

放置による不利益を避けるためにも、まずは専門家への相談を検討されることをお勧めします。